(本文内容来源于广州期货交易所,目前仍为草案,部分内容上市前夕可能有所变动,请关注交易所官网公告)

工业硅期货作为广期所首个期货品种将于2022年12月挂牌上市。整篇报告将分4个部分梳理工业硅期货期权相关基本面,帮助投资者提前了解工业硅期货方面内容。这四个部分内容为:工业硅期货合约(草案)分析,工业硅期权合约(草案)分析,工业硅期货上市意义,工业硅期货风控制度分析。

一、工业硅期货合约(草案)分析

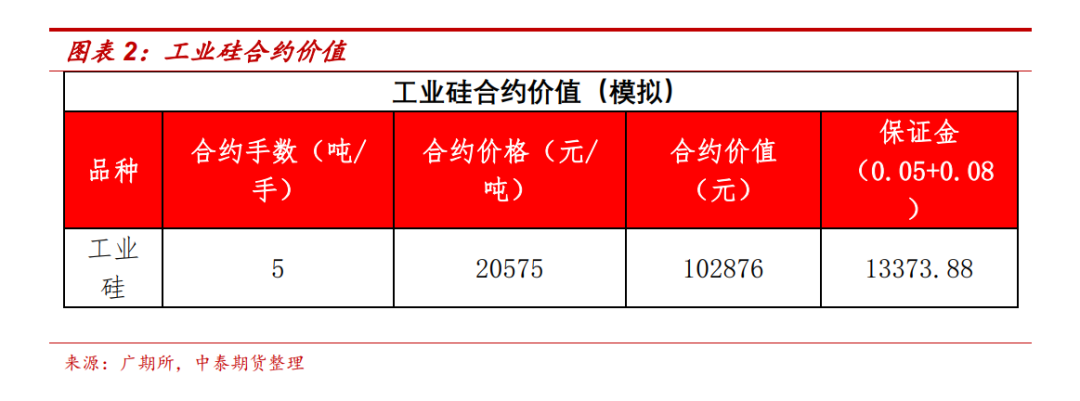

交易单位:5吨/手——合约价值处于商品期货市场上游。工业硅期货交易单位与目前已经上市的有色金属期货品种铜、铝、锌、铅的交易单位保持一致。合约价值处于有色金属板块中游、64个商品期货品种上游,与铝、铁矿石合约价值接近。交易一手工业硅期货约需要1.3万元保证金(考虑期货公司收取5%保证金)。

交易单位:5吨/手——合约价值处于商品期货市场上游。工业硅期货交易单位与目前已经上市的有色金属期货品种铜、铝、锌、铅的交易单位保持一致。合约价值处于有色金属板块中游、64个商品期货品种上游,与铝、铁矿石合约价值接近。交易一手工业硅期货约需要1.3万元保证金(考虑期货公司收取5%保证金)。

从产业客户的构成来看,工业硅现货市场的行业集中度随着产业格局的变化将逐步提高,且其下游多晶硅、有机硅资金实力相对雄厚,将工业硅期货合约交易单位设计为5吨/手,不会影响工业硅期货的流动性,且在一定程度上可以抑制过度投机。

最小变动价位:5元/吨。从国内工业硅现货市场报价来看,现货报价一般以5元/吨或10元/吨为单位进行变动,只有在市场行情波动较大时,才以10元/吨进行报价。从工业硅期货日内波动点位来看,2015年-2021年工业硅均价在12867元/吨左右,按当每日涨跌幅度±4%计算,每日价格波动幅度在500元左右,最小变动价位定为5元/吨,每个交易日的价格波动有100个点位(若按照2021年均价计算,每个交易日的价格波动超过200个点位),与铝、锌、铅等其他期货品种波动点数区间均值接近,既能准确发现价格,又不至于频繁波动。从合约价值与最小变动价位比值来看,按照最小价格变动单位5元/吨计算,工业硅价格与最小变动价位比值约为4115(价格除以最小变动价位),与硅铁、锰硅期货的比值近似,小于铜期货的比值,较为适中。

上一交易日结算价±4%。根据2015年至2021年国内主消费地(天津、广州、华东)Si5530、Si4210工业硅现货价格构成的时间序列价格数据进行测算(EWMA模型)。结果显示,工业硅期货合约设计将每日价格最大波动限制设计为4%,可以满足正常价格波动需要,有利于及时释放风险。工业硅期货每日价格涨跌停板为上一交易日结算价±4%,上市初期涨跌停板设置执行标准为±6%。工业硅期货上市首日涨跌停板幅度为合约执行标准的2倍,交割月份的涨跌停板为上一交易日结算价的±6%。上市初期,出现第一个停板当天结算时起,下一个交易日的停板幅度调整至9%;若第二天出现同方向停板,下一个交易日的停板幅度调整至11%,在连续出现第三个同方向停板后,涨跌停板幅度视不同情况而定。

最低交易保证金:合约价值的 5%。我国期货市场各品种最低交易保证金标 准均为其涨跌停板幅度的 1.25 倍,即对涨跌停板 4%的品种,一般月份保 证金水平设为 5%。上市初期,一般月份保证金水平设置为 8%。

合约月份:全年 12 个合约月,初上市拟缩短合约挂牌月份为 8 个月。首个交割合约拟定在较远的月份,为交割业务留有更充足的时间准备,便于完善交割风险应急预案,强化应急处理机制,为工业硅期货首次交割打好基础。合约挂牌时间缩短为8个月,便于在市场运行过程中发现问题,做到及时发现、快速处理、提前完善或修改规则并从新合约中执行。若工业硅期货于今年11月底上市。首批合约月份为:SI2308、SI2309、SI2310、SI2311、SI2312。

二、工业硅期权合约(草案)分析

行权价格间距为200元/吨。在主要区间(10000,30000]下,行权价格间距为200元/吨;覆盖超过涨跌停板幅度1.5倍的价格范围。能够覆盖1.5倍涨停板,满足极端行情下,依然有虚值期权和实值期权可供交易。

最小变动价格为1元/吨。本合约的最小变动价格为1元/吨。境内外期权品种最小变动价位占对应期货品种最小变动价位的比例分布于0.1至1之间。为了防止炒作深虚期权,可以将最小变动价位设置得略大一些。从估计的工业硅期货价格波动看,与现有品种对比其波动相对较大,更大的最小变动价位能够更好地避免一些无效的报价档位。

最后交易日为交割月份前一个月第5个交易日。本合约的最后交易日为标的期货合约交割月份前一个月第5个交易日。 作为期货期权,期权最后交易日的设计应该尽可能 覆盖标的期货的价格波动周期,充分发挥风险管理的功能。充分考虑期权行权后期货头寸的平仓便利性。与目前大商所上市的期权合约的最后交易日一致, 便于市场记忆与操作。可以避开标的期货临近交割月提高限仓标准和提高 保证金两个时间节点,监管更为简单和便捷。经过豆粕期权、玉米期权等已上市期权品种的市场检验,并未出现不可控因素,较为稳妥可靠。

限仓管理限额为3000手。本合约的持仓限额为3000手。会员和客户持有的某一期货合约相应的所有行权价 格看涨期权的买持仓量和看跌期权的卖持仓量合计不得 超过同阶段标的期货合约买持仓限额。看跌期权的买持仓量和看涨期权的卖持仓量合计不得超过同阶段标的期货合约卖持仓限额。期权采用固定值限仓,限仓额度为标的期货合约一般月份的最低限仓额度。由于目前工业硅期货在一般月份的最低限仓额度为3000手,因此,工业硅期权的限仓额度设定为3000手。

三

工业硅期货上市意义

服务“硅能源”产业,助力“双碳”等国家战略目标实现。“硅能源”既包括以光伏为主线的多晶硅产业链,也包括有机硅产业链,无论是光电替代煤电(能源替代),还是有机硅产品对石化类产品的替代,工业硅皆为重要源头。将有利于光伏及有机硅相关企业规避价格波动风险,稳定生产经营,保障“硅能源”产业稳健发展,对于推动我国能源绿色转型,以及“碳达峰,碳中和”目标的达成,具有显著意义。(有机硅服务硅能源,多晶硅服务光伏)

引导产业有序扩张,改善和稳定原料供给。随着光伏及有机硅产业的高速发展,下游企业为保障其自身原材料供应安全,越来越多的企业开始向上游布局,工业硅产能大幅扩张。有助于帮助企业合理安排产能建设周期和投产计划,同时锁定生产成本或销售利润,避免产能扩张过程中供给的大起大落,稳定原材料供给,助力我国“双碳”战略的平稳实现。

有利于形成全球工业硅权威价格,增强国际贸易定价权。根据历史发展经验,利用期货等衍生品市场形成定价中心已成为国际通行做法。与其他大宗商品高度依赖进口不同,我国是全球最大的工业硅生产、消费和出口国。且全球尚未上市工业硅期货,率先上市能够反映我国供求实际的工业硅期货。并利用期货市场形成工业硅定价中心,有助于将我国在工业硅产业市场份额大、出口贸易占比高的优势转化为与之相匹配的国际市场影响力。

四

工业硅期货风控制度分析

持仓限额制度。兼顾风险管理与企业套保需求。交割月持仓限额为200手(折合现货1000吨)。根据质量摸底检验结果,全国工业硅产量中达到期货交割标准(国标Si5530及以上标准)的比例为77.1%,约224.6万吨,其中Si5530约74.4万吨,Si4210约104.7万吨,进一步考虑行业自由贸易比例、交割区域覆盖范围,测算可供交割量约为137.9万吨。折合每个月11.49万吨,1000吨仅占月度可供交割量的0.8%,风险较为可控。此外,1000吨的限仓最多可以满足114个客户参与交割月的需求,基本可以覆盖行业大部分企业。

持仓限额制度。持仓限额基数参照已有商品期货品种设计方法。持仓限额的基准设定为单边3万手。工业硅期货对非期货公司会员和客户持仓限额基数的设定参照已有品种的设计方法。将目前表观消费量与非期货公司会员和客户对应的持仓基数进行比较,与有色金属、双硅品种比较,工业硅比值约为21,与锌品种基本一致,处于中游水平。参考市场流通量。国内工业硅现货市场流通量约313万吨。尽管市场有上下游直接贸易惯性,但不影响其参与盘面套保的可能),折合每月流通量约26万吨,约5万手。市场发展潜力。考虑工业硅消费增速较快的特点,把持仓限额阈值定为3万手,可以兼容市场未来的发展。

持仓限额制度。持仓限额基数参照已有商品期货品种设计方法。持仓限额的基准设定为单边3万手。工业硅期货对非期货公司会员和客户持仓限额基数的设定参照已有品种的设计方法。将目前表观消费量与非期货公司会员和客户对应的持仓基数进行比较,与有色金属、双硅品种比较,工业硅比值约为21,与锌品种基本一致,处于中游水平。参考市场流通量。国内工业硅现货市场流通量约313万吨。尽管市场有上下游直接贸易惯性,但不影响其参与盘面套保的可能),折合每月流通量约26万吨,约5万手。市场发展潜力。考虑工业硅消费增速较快的特点,把持仓限额阈值定为3万手,可以兼容市场未来的发展。

大户报告制度。当非期货公司会员或客户某品种合约持仓中投机头寸达到交易所对其规定的投机头寸持仓限量80%以上(含本数)时, 非期货公司会员或客户应向交易所报告其资金情况、头寸情况,客户须通过期货公司会员报告。交易所可根据市场风险状况,调整改变持仓报告的标准、内容和方式。非期货公司会员或客户的持仓达到交易所报告标准或者交易所要求报告的,非期货公司会员或客户应主动于下一交易日15:00 时前向交易所报告。如需再次报告或补充报告,交易所将通知有关会员。

强行平仓制度。当会员、客户出现下列情形之一时,交易所有权对其持仓进行强行平仓:(1)会员或其受托结算的任一明细账户结算准备金余额小于零,并未能在规定时限内补足的;(2)非期货公司会员和客户持仓量超出其限仓规定的;实控账户组持仓量超过其限仓规定的;(3)因违规受到交易所强行平仓处罚的;(4)根据交易所的紧急措施应予强行平仓的;(5)其他应予强行平仓的。强行平仓的执行原则:强行平仓先由会员自己实施,会员应督导委托其交易结算的客户执行。时限除交易所特别规定外,对工业硅期货品种,其时限为第一节和第二节交易时间内。若时限内会员未执行完毕,则第三节起由交易所强制执行。因会员或其受托明细的任意结算账户的结算准备金小于零而被要求强行平仓的,在保证金补足前,禁止该明细账户的开仓交易。