2004年10月28日,《广州日报》和《新快报》同时刊发题为“长安银闰铖功5号暴跌将清盘” 和“长安基金一专户单日暴跌23%或被迫清盘”的新闻稿,各路媒体随后纷纷跟进报道,一时间“银闰铖功5号”成为市场上的一个新闻热点, 在搜索引擎中,“银闰铖功5号”一下多出了几万条。

要说私募基金清盘的消息,在国内早已不算什么新闻了。私募公司几千家、产品上万只,无论是到期清算还是中途因亏损清盘,乃属正常的死生之道,人们早已司空见惯,见怪不怪了。何以一个“银闰铖功5号”能够成为市场热点呢?

(一)名动江湖

其原因在于“银闰铖功”的掌门人刘增铖乃是期货市场中名声赫赫的顶级操盘手,在期货这个小众市场里,几乎是人人皆知。

有关资料显示,刘增铖原是国家公务员,中共中央党校法律系本科毕业。1990年开始进入证券市场,1992年进入期货市场,2002年开始组建自己的交易团队。2006—2011年连续六年参加《期货日报》全国期货实盘交易大赛均荣获优胜奖;其中,2010年度以689%收益荣获全国趋势投资奖全国亚军以及获取年度混合投资奖全国季军,2011年又荣获笑傲江湖期货实盘大赛赛季收益冠军。同年,正式辞去公务员工作,6月9日在广州创办成立广州银闰投资有限公司,注册资金100万元。当年还被入选为广州名人网。

2012年8月15日,银闰投资设立了一个名为“铖功程序化”的期货账户,9月27日,又设立了“铖功超短交易”期货账户,但运作至年底,收益情况并不理想。“铖功程序化”在年底的净值为0.9367元,“铖功超短交易” 在年底的净值为1.0194元。

2013年,“铖功程序化”成为一匹典型的黑马,年底的累计净值高达6.6834元,当年收益率高达613.51%。进入2014年1月后,该产品继续上行,1月8日最高净值更是高达8.6079元。而另一账户“铖功超短交易”年底净值为1.3967元,收益相差巨大。同年8月1日,新开设的一个名为“铖功主观交易”的账户至年底的净值达到2.0010元,按年化收益率计算,也达到了240%。

2012年,私募冠军的收益率为400%,而“铖功程序化”613.51%的年收益率直接将其秒杀。私募排排网向其颁发“2013年度中国最佳管理期货策略对冲基金”及“2013年度对冲基金七大策略排名年度总冠军”称号。

(二)盛誉之下,何愁资金

如果说六次期货实盘交易大赛的获奖,将刘增铖的声势越垫越高的话,“铖功程序化”的表现更如烈火烹油、鲜花着锦。媒体如追星族一般争相追捧,一时间,“常胜将军”、“顶级操盘手”、“趋势猎手”、“冠军之王”等桂冠都从天而降,期货圈内的各种会议也都以能够邀请到这位“奇人”为荣。

紧接而来的不仅是采访、报道和会议中的鲜花,更重要的是资金。2014年2月,通过财通基金发行银闰铖功1号;3月,通过财通基金发行永安铖功2号,又和天弘基金合作发行铖功3号,还通过长安基金发行铖功5号;5月,财通基金又成功发行了铖功6号和铖功7号。

铖功系列的发行条件相当优渥。比如规定认购费设1%、年管理费1.5%、最低认购金额为100万元。在利润分配上,通常设定为一年分配一次,收益率在0~30%,按20%提成;30%~100%的部分,按30%提成;超过100%的部分,按50%提成。在风控方面,分别规定了预警线、止损线和清盘线,在具体标准上不同的基金有所不同。

四个月内铖功系列的六个期货基金均圆满地成功发行,这在期货界简直是一个奇迹,这就是媒体的力量,“常胜将军”的光环发挥了关键作用。

(三)清盘

10月29日,一些知情人士开始在网上对清盘事件进行解析。31日,刘增铖在网上发布道歉公开信。根据上述资料,大致可以描绘出清盘事件的来龙去脉。

10月23日之前,铖功系列基金产品的净值都在0.8~0.9,他需要一个极佳的行情来完成反转。刘认为最近外盘原油大跌,国内前期化工产品大部分都跌幅可观,只有PVC期货跌幅较小,便将救命稻草押在了PVC期货的补跌上。

23日PVC期货主力1501合约低开,刘便以市价报单,做空1501合约,PVC期货1501合约顺势跌停。

刘的预想是在第二天顺势获利平仓,但令其没有想到的是,当天跌停后不久,1501合约便涌现出不可小觑的多头力量,该合约在跌停板停留几分钟后开始大幅反弹。

面对上涨行情,刘心有不甘,于是狠下心来,不断平掉其他品种的头寸,加空PVC。当几个基金产品的资金用完后,又将个人委托理财的资金,全部赌在PVC的空头上。

PVC期货1501合约继续上涨,于是灾难开始发生了,个人账号由于仓位过重,导致部分被期货公司强平,相当部分在强平后净值剩下0.3左右。公开发行的几个产品,除了采用事前风控的期货公司外,其余采用事后风控措施的4只产品全部跌破强平线0.7,滑至0.6附近。

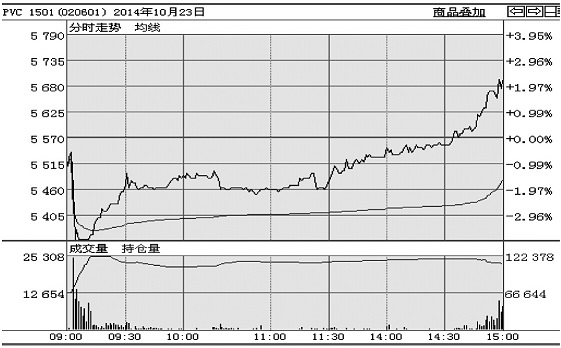

图1为PVC期货1501合约日K线图,图中,最低价的K线便是10月23日的K线,从图中可见,当天的交易量暴增。图2是PVC期货1501合约在10月23日当天的分时走势图。

图1 PVC期货1501合约日K线图

图2 PVC期货1501合约在10月23日当天的分时走势

(四)评点

1.重仓交易必然承担高风险

任何投资活动,收益和风险是一对永恒的矛盾,也是投资者必须面对及处理的核心主题。对期货交易而言,由于具有杠杆作用,因此使得这一对矛盾更显得尖锐。在期货交易中敢于重仓的交易者意味着放大杠杆,在看对行情时收益自然可观,若接连看对几次行情,收益可以非常惊人。然而,硬币的另一面是若看错行情,面临的损失风险也将是惊人的。

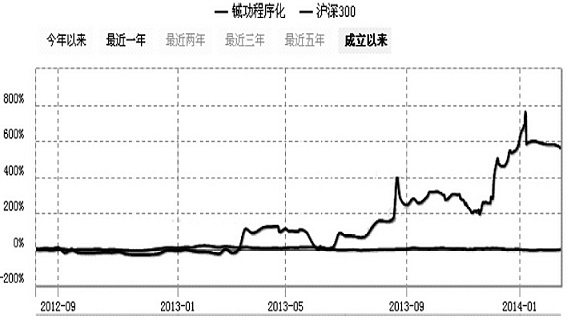

刘增铖无疑是一个敢于重仓交易的冒险者,实际上,从其最为成功也是被媒体追捧的“铖功程序化”的表现(图3)也能看出。

图3 铖功程序化净值变化图

图3显示,2013年3月22日,“铖功程序化”第一次创下新高,净值达到2.118元,而在6月5日,净值回落至1.0099元,意味着损失率超过50%;到8月27日,净值达到4.9950元,意味着不到三个月时间收益率几近400%;而到11月21日,收益率回落至200%,意味着利润吐掉了一半。

净值或收益率大起大落的情况通常都与重仓有关,即使结果非常漂亮,也是承担高风险下的结果。媒体的宣传报道通常只看结果而不关注过程,当然对过程中承担的风险就会熟视无睹或者轻描淡写了。

2.江山易改,本性难移

2014年4月,刘增铖曾接受《华夏时报》专访,当时已经有几个铖功系列基金发行成立。在采访中,刘增铖多次向记者表示压力很大,“2013年有这么好的业绩,以后是否还有我们也不知道”。并表示在规模做大之后更倾向于把业绩做平稳,为了匹配自己对资金仓位的管理能力和市场环境的适应能力,目前轻仓运行,仓位在三成左右。这一切至少表明刘增铖当时还是清醒的。

几个月运作下来,净值落在0.8~0.9,这种焦灼感的压力不难理解。毕竟这与“铖功程序化”的管理或参加大奖赛不同,管理自己的资金可以从长计议,无人问讯,即使损失达到50%也可以耐心等待下一次操作机会,大奖赛更无压力,至多得不到名次而已。管理他人的资金是在众人的关注下进行的,心情和压力完全不一样。关键时刻,自认为可以博一把,潜意识中的重仓押注习惯又死灰复燃,正应了一句老话,“江山易改,本性难移”。但这一次,命运之神不再眷顾,一天内将预警线、止损线和清盘线悉数击溃,招祸之门仍旧是重仓。

刘在道歉信中解释:当价格上涨触及其止损位时便决策平仓,但是多头不肯平仓,导致从止损位到最终平仓位产生明显滑点。似乎他在风控上已经做到位了,事故是对手不肯平仓造成的。但期货圈内的人士几乎都知道,PVC是个小品种,平时的交易量就不大。流动性较差本身就是重要风险源,这几乎是交易者公知的常识。既然敢于在流动性较差的品种上用大单量出击,又何必埋怨对手不肯配合。

作为期货市场的草根交易者,刘凭着六次大奖赛和“铖功程序化”的光辉形象,被基金市场所接纳,从此开始了代客理财的阳光私募之旅。这是一次华丽的转身。堪惜的是身转而魂未换,一战即溃。正所谓:一声震得人方恐,回首相看已成灰。

3.如何看待期货大奖赛

近年来,期货大奖赛在国内此起彼伏,如火如荼。从概率分布角度看,可以预料每次大赛既会出现一些高额获利者,同时也会出现大量的亏损者。大赛受到媒体的关注,特别是一些得奖者,在媒体的热情追捧下,纷纷被包装成期货市场的“英雄”,为他们获取客户的信任打开了方便之门。

和讯期货在10月30日发表署名零彧的一篇文章,题曰《一日暴跌23% 私募冠军现形记》,文中披露了另一个期货大赛冠军导致投资者严重损失的案例。据说,投资者裴某通过投资公司找到国内某知名期货实盘大赛往届冠军代为操盘,2014年2月26日投入1 000万元,一开始一切都很美好,“最多的时候赚了700多万元”,3月9日,双方签下第二份协议,裴某追加了3 000万元人民币投入。但不久,第一笔资金的盈利在极短的时间内被蚕食殆尽,了结时只剩下682万元;而后续追加的3 000万元亏损更多。亏红了眼、急于翻盘的裴某听从了郑的建议,选择了海外期权作为“救命稻草”,结果又亏了近900万元。当被问及为什么在亏损的情况下还愿意继续追加资金让该操盘手交易时,裴某的回答是:“因为他名气大”,“因为他是冠军”。

在期货大奖赛中,既有交易风格比较激进的,也有风格比较稳健的。激进的交易者形成两极分化,绝大部分在比赛中亏钱,严重的甚至将本金基本亏完,但这些交易者不会引起媒体的任何关注。只有极小一部分会脱颖而出成为幸运者。由于比赛结果以收益率排名,位于中间地带的稳健交易者反而不容易出头。如何看待这些激进风格的幸运者。他们究竟是找到期货市场的金钥匙者还是偶然因素的幸运儿?投资者可得仔细分辨。

偶然因素有很多,比如,喜欢追涨杀跌的比赛者恰好遇到流畅行情,喜欢抄底摸顶的比赛者恰好遇到来回震荡行情。还有一些用小资金参与比赛者,抱着输光拉倒的心态,敢博敢赌,结果一击而中,排名遥遥领先。更有甚者,开设多个账户,既做空又做多,即使几个账户亏损,反正没人关注,只要有一个大胜,声誉鹊起,就会被看作奇人。媒体在追捧这些冠军时,报道的信息通常是不完整的,某种程度可以说,是充满误导成分的。

期货交易的风险始终存在,即使多年的成功者也不能保证不被市场淘汰,而对激进的交易者而言,如一直保持激进风格,最终被市场淘汰几乎可以是确定的。投资者在选择期货基金或操盘手时,首先应有自我保护意识,不要盲目地轻信他人的溢美之词。